凭着丰厚的回报,中国小型对冲基金大军吸引了更多资产,将名气更大的海外竞争对手进一步甩在身后。

据彭博社报道,私募排排网数据显示,去年中国经理人提供的近15,000支基金平均回报30%,其中表现最佳的基金上涨九倍。全球对冲基金则相形见绌,平均回报率在12%。

自四年前中国对冲基金市场对外开放以来,桥水和Two Sigma等全球基金进军中国3.8万亿元人民币对冲基金市场的道路崎岖不平,中国本土对冲基金的前述出众表现成为全球基金的又一道阻力。去年,中国本土对冲基金的资产规模增加了创纪录的1.3万亿元人民币。

上海高级金融学院中国私募证券投资研究中心主任严弘说,海外对冲基金在中国施展不开拳脚,虽然考虑到撬开中国市场后的财富潜力,许多全球对冲基金还很有耐心,但由于规模一直过小再加上监管限制,他们难以脱颖而出。

中国经济从疫情中提早复苏,推动股票和大宗商品上涨,私募排排网追踪的八种对冲基金策略的回报全部提高。进行跨资产交易的宏观基金表现最佳,平均回报41%,而全球平均水平为10%。

据《华夏时报》报道,疫情爆发后不久,深圳市前海建泓时代资产管理有限公司先是对手套和办公用品等受益于疫情的行业股票加大了杠杆押注,后来随着经济增长开始企稳,又早早地入手了消费股和疫苗股。根据私募排排网,建泓绝对收益一号投资基金去年以831%的回报率收官,在股票基金中表现最佳。

严弘说,在32家获得中国对冲基金市场经营牌照的外国公司中,只有瑞银、D.E. Shaw & Co.和Winton Group Ltd.三家公司的境内私募基金业务规模超过20亿元人民币,而这是进入对于债券和宏观策略基金来说很关键的银行间债券市场的一个重要条件。

严弘说,由于它们的规模很小,也更难从银行获得分销交易,而这是获取新客户的最大来源。

据方达律师事务所观点,缺乏规模也阻碍了海外基金进入场外期权等市场,因为他们达不到中国券商对资产管理规模的要求。

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII IAA Show

IAA Show PALEXPO

PALEXPO LASTON

LASTON 中杭贸易

中杭贸易 PV EXPO

PV EXPO 陕西有色金属

陕西有色金属 QIIE青岛进博会

QIIE青岛进博会 Etek Europe

Etek Europe 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 海康威视-HIK VISION

海康威视-HIK VISION Dowpol Chemical

Dowpol Chemical Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 MFV Expositions

MFV Expositions 外滩漫步-上海不夜的精彩

外滩漫步-上海不夜的精彩 中航工业直升机:新生活 新高度

中航工业直升机:新生活 新高度 穿越机带你看深圳地标之变

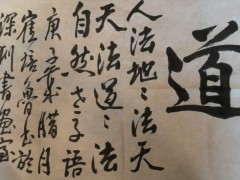

穿越机带你看深圳地标之变 崔培鲁画家在北京工作室

崔培鲁画家在北京工作室 勇敢的白衣战士 致敬最美逆行者

勇敢的白衣战士 致敬最美逆行者 International trade fair for joining technology

International trade fair for joining technology 一首歌一座城·江苏无锡《太湖美》

一首歌一座城·江苏无锡《太湖美》 秦始皇兵马俑:中华文明的精神标识 陕西文物保护的典范

秦始皇兵马俑:中华文明的精神标识 陕西文物保护的典范 意大利米兰国际艺术展览会图集

意大利米兰国际艺术展览会图集 无量山茶园泛绿樱花似霞 千岛湖面上的茶园如梦似幻

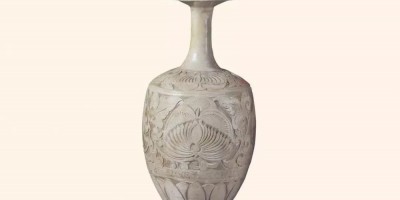

无量山茶园泛绿樱花似霞 千岛湖面上的茶园如梦似幻 北宋剔刻的极致之美—登封白沙窑

北宋剔刻的极致之美—登封白沙窑 初雪后故宫银装素裹 游客排队打卡

初雪后故宫银装素裹 游客排队打卡 美国华府暴动 示威者攻入国会大厦 造成4死

美国华府暴动 示威者攻入国会大厦 造成4死 2019第十三届中国杯帆船赛在深圳开赛

2019第十三届中国杯帆船赛在深圳开赛 宋玉明陈湘波画展成功举行

宋玉明陈湘波画展成功举行 2018年慕尼黑国际陶瓷工业博览会

2018年慕尼黑国际陶瓷工业博览会 增材制造展|2025深圳增材制造展|2025粉末冶金展

增材制造展|2025深圳增材制造展|2025粉末冶金展 2024上海国际医疗器械展览会

2024上海国际医疗器械展览会 L-11/7 3L-10/8 压缩机配件

L-11/7 3L-10/8 压缩机配件 铝合金加工

铝合金加工 塑料橡胶|制品|工业展 2021广州国际塑料橡胶工业展览会

塑料橡胶|制品|工业展 2021广州国际塑料橡胶工业展览会 冷眼向洋看世界-开国领袖毛泽东油画

冷眼向洋看世界-开国领袖毛泽东油画 工程技术服务

工程技术服务 WALL-HUNG URINAL ZT-503

WALL-HUNG URINAL ZT-503 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡