2019年11月28日在北京举行的一项论坛上,中国人民银行副行长范一飞指出,金融科技是未来全球金融竞争的制高点,谁掌握好这一最先进的生产力,谁就拥有最强的金融核心竞争力。中国把金融科技提升这样高的地位,既看到金融科技业态给中国带来的重大影响,也认识当前中国金融科技所面对短板及问题。所以,对当前中国金融科技发展的理论反思是中国金融科技迈上新台阶的重要一步。

从2013年开始,在中国政府的“有所为有所不为”的政策鼓励下,中国数(位)字经济崛起势如破竹,很快就与欧美发达国家同驾并驱,甚至于金融科技普惠方面超越欧美。在数字经济的大潮中,中国的金融科技也出现快速的成长,甚至于“野蛮生长”。这不仅在短期内让中国金融科技某些方面在全球市场独领风骚,独具前沿性,也对中国的金融市场带来了巨大的影响与冲击,同时也增加了中国金融市场的风险。对此,可以从以下几个方面来思考。

首先,中国的金融科技既以中国数字经济发展为基础,又成了推动中国数字经济发展的主要力量。2017年麦肯锡全球研究院《中国数字经济如何引领全球新趋势》报告显示,中国拥有全球最活跃的数位化投资与创业生态系统,拥有全球最大的电子商务市场,拥有最多的第三方移动支付客户。2018年中国电商交易总额达到37兆元,估计超过全球其他各国总和。中国的第三方移动支付在互联网用户群体中的渗透率由2013年的25%上升2018年的92.4%,2018年中国移动用户达8.9亿户,交易额达172兆元以上。全球三分之一的“独角兽”(估值超过10亿美元的非上市初创公司)为中国企业等。其业绩骄人。

也就是说,近几年中国数字经济取得了非常大的成就。而中国数字经济快速成长,不仅对金融科技有更多的需求,也要求金融科技全面地创新来适应这种快速增长的数位化经济,而金融科技的颠覆性创新同样成了推动中国数字经济增长最重要的力量。比如,中国的电子商务贸易及第三方移动支付的发展就是在两者的相互推动的过程中得以发展与繁荣的。中国数字经济快速成长为中国金融科技的高增长预期奠定了基础。根据国际投行高盛预测,2016至2020年间,中国与消费有关的第三方支付量将从1.9兆美元增长到4.6兆美元;非传统贷款人贷款将从1,560亿美元增加到7,640亿美元;新的线上导向的资产管理规模,将从8.3兆美元增加到11.9兆美元。也就是说,在数位化经济支持下,中国金融科技的快速增长是一种必然趋势。

其次,我们从数字加密货币和法定货币两个不同的角度来看中国的金融科技实践活动的得与失。一个角度从数字加密货币来看,政府职能部门及中国央行对此有较早的介入,并组织专业人士进行深入的研究。因此,中国央行对数字加密货币及区块链的概念既有清楚的认识,也有专业化的知识,因此,中国央行对此基本上采取了审慎拒绝的态度。当这类的活动在中国出现时,中国央行的态度是十分明确的。比如,2013年12月中国央行等5部委印发了《关于防范比特币风险的通知》,明确地规定比特币不是货币,而是一种特定的虚拟商品。它可作为商品在网上自由交易,但不可作为货币在市场上流通使用。

就全球来说,中国央行最早确定数字加密货币的性质。这种定性向金融科技市场发出了一个清楚明确的信号,坚决防止市场炒作数位加密货币。当比特币和首次代币发行(ICO)在中国爆炒时,中国政府果断地推出了两个档,即2017年9月的《关于防范代币发行融资风险的公告》,将ICO定性为非法融资行为,并关闭国内所有的相关交易平台;和2018年1月的《关于防范境外ICO与虚拟货币交易风险的提示》,坚决关闭了国内公民在境内和境外相关的数位加密货币的交易,将相关风险控制在萌芽阶段,并经过全国的清理整顿,境内数位加密货币交易的全球份额立即从最初的90%以上下降到零,从而有效地避免了2018年全球数位加密货币价格暴跌和比特币泡沫的破灭可能引发的巨大金融风险,从而将爆炒数位加密货币的巨大风险拒绝在境外。

另一个角度,对于法定货币下的中国金融科技,主要包括有第三方移动支付、非传统P2P网络贷款、线上导向的财富管理及智慧投顾等。这些金融服务价值的流动与转换都必须经过中国央行完全担保的法定货币下进行,其微观基础是网络平台。在这里,我们先来看第三方移动支付。从2013年的余额宝横空出世,中国的第三方移动支付就出现了爆炸式增长,在短短的4年时间里(2014-2017年)增长近118倍。2018年全国共处理移动支付业务5300多亿笔,金额超440兆元,是当年国内生产总值(GDP)的4.89倍,我国移动支付已成为全球支付产业最靓丽的风景线。这不仅引发了中国金融市场的一场支付革命,也引发了一场中国金融市场的经营模式、中国居民消费模式等方面的革命,同时也推动了相关领域里的一系列技术创新。所以,中国金融科技的支付革命将对金融市场造成深远的影响。可以说,第三方移动支付重要性,不仅在于它是整个金融科技基础,因为如果没有一种相应便利安全的支付工具,是无法完成各种电商交易的,也是无法准确安全地完成各种网络上的价值转换的。

中国第三方移动支付之所以能够快速稳健的发展,首先是政府要有大量投入,保证移动电信基础设施更为先进与完善,这是整个数字经济的基础。这个方面中国基本上是走在世界前列。其次是中国央行关于移动支付相关的法律法规及监管一直是与时俱进的。在早期,中国央行制定一系列关于非金融机构支付服务管理的相应法规,以保证第三方移动支付市场在渐进中发展。比如,第三方移动支付在1999年就进入中国,但直到2013年余额宝出现之后才开始繁荣。还有,对第三方移动支付机构的特许市场准入、建立网联清算平台、条码支付的业务规范和技术规范、第三方移动支付的监管等,都推出了一系列的法规。比如,2014年,在支付标准化等技术还不成熟时,央行还采取了暂停线下条码支付业务的监管措施。而这些是保证国内第三方移动支付能够健康发展的关键所在。其关键点为严格的特许准入、透明、公开、即时的监管制度安排。

还有,中国移动第三方支付之所以能够跨跃式的健康发展,不仅得益于监管部门宽容谨慎的政策推动,也得益于金融科技部门的创新。这些创新有金融服务上的创新,也有开发金融科技产品技术上的创新。比如余额宝和支付宝的创新,既要弥补当时国内金融市场的缺陷(金融市场的利率还在管制下),也让其创新的金融产品具有支付和投资的双重功能,而且门槛低、交易便利等,由此吸引更多的消费者进入。2013年余额宝横空出世后之所以能够爆炸式的生长,就是与这种金融工具的性质有关。

还有,微信支付之所以能够在2014年后很快就进入了国内民众的视野也是与其所设计的微信红包有关。这个产品融传统与现代、社交网络与交易支付为一体,很快就吸引广大的微信用户参与,微信支付的市场份额很快就达到40%。再就是电商“双11”的交易,成千上万的交易在瞬间完成,即体现了支付工具创新和支付工具技术的创新,也体现了相应的基础设施完善。这些第三方移动支付的创新把支付网络平台四大功能发挥得淋漓尽致。所以,当前以支付宝及财付通为主导的中国移动第三方支付已经渗透到了中国千家万户、大大小小的市场,甚至走出了中国、走向了世界,从而引发了一场前所未有的支付革命。

可以说,这场中国的支付革命不仅全面降低了交易费用、提高了经济效率、给民众的生活带来了各种各样的便利,更重要是引发了国内人与人之间、人与社会之间关系的重大转变,引发企业经营模式重大变化,并形成了一种新的金融业态。可以说,自从电商的兴起,每个人在市场上的身份已经发生了巨大变化,不再是单向的消费者或商家,而是在不断转换其角色或具有双重身份,由此引发了“微商”的兴起。所谓的微商就是指在移动互联网空间,借助社交网络工具,以人为中心、以社交网络为纽带的新的商业模式。在这种模式下,人人都是消费者,人人都是商人。另一个对人与人关系带来的变化是,通过大资料建立起了一种新型的信用关系。如支付宝公司的“蚂蚁金服”建立的“芝麻信用”。通过大资料的分析,每一个人行为的一点一滴都体现在这种信用关系中,从而一个新的金融生态体系正在形成。所有这些都会对金融市场产生巨大的影响,而且这种支付革命的影响还仅仅是开始,未来到底会发生什么还得继续观察。在此,中国的金融科技踏上最为重要的一步,其成就斐然。

可以说,近些年来中国金融科技的快速成长,改变了民众的生活方式及消费模式,改变了企业的经营模式及金融市场之生态,也涌现不少金融科技的大型企业,如支付宝和微信支付、蚂蚁金服、众安保险、陆金所等,这已经成了全球金融科技发展的标杆。但是,由于中国传统金融市场的不成熟,由于金融科技的知识准备不足、法律安排及金融监管滞后,从而让大量的资金涌入造成了早几年中国金融科技的野蛮生长。而不少资金涌入金融科技行业,研发或设计金融科技的产品及服务,不是为市场或大众提供所需要的金融产品及服务,而是为了说服投资人提供资金,最终目标是运作上市,实现资产倍增。为了达到这个目标,不少企业就会改头换面、弄虚作假、疯狂炒作,从而引发金融科技市场的巨大风险。比如,中国曾发展出全球规模最大的P2P网贷平台,但2018年掀起了P2P网贷平台倒闭潮。

P2P平台本来是一种网上个人对个人的借贷模式,通过平台大资料的分析,借款人可以支付比其他借贷方式更低的借贷成本并且拥有更便利的融资管道,投资人则可以获取比银行存款更高的收益。P2P平台就是以此来吸引更多的客户,并通过大资料分析给客户配对。但是P2P的中国化,则是把P2P平台变成了一种不需要市场特许准入的准金融机构,既集资,也吸收公众存款。即借金融科技的外壳,做的是传统金融的业务。所以,当前P2P及金融科技市场的种种问题并非金融科技创新的本身问题,而是在法律制度准备不足的情况下,许多中国企业想一夜暴富,在资本投机中迷失了自己。也就是说,对于当前金融科技市场的治理,并非仅是监管的问题,更重要的是金融特许经营的市场准入和金融网络平台业务准入及标准设定的问题。

还有,当前全球金融科技的发展,已经进入了一个新时代。2017年5月23日英国的《经济学人》杂志刊发了一篇评论,即〈欧洲开放银行政策将引发一场大地震〉,其标题醒目及内容震惊是前所未有的。据此有人认为,2018年是开放银行(Open Banking)发展的元年,继数位货币、人工智慧之后,开放银行大潮将把方兴未艾的金融科技带入下半场。但是,在前一波金融科技(支付革命、P2P融资等)中占先的中国,在金融科技发展的新时代中好像没有准备好,特别是金融资料共用的基础设施方面和法律制度安排方面都与欧美发达市场存在较大差距。

因为开放银行的本质或核心是要把整个金融业内外的资料整合起来,把资料作为一种经济资源或生产要素,实现金融资料共用,从而创造出金融服务的新业态,让金融服务的业者、创新者、消费者及监管者各得其所,从而实现金融服务的自动化、行动化、智慧化、创新化。如果做到这样,开放银行肯定会对中国的金融业产生颠覆性的影响。但是,目前国内传统银行对开放银行或是不感兴趣,或是没有把握到金融科技开放银行潮的实质,远远落后于欧美发达国家开放银行潮的发展。可以说,如果这样,中国金融业与世界金融业相比,其差距会越来越大。

所以,就当前中国金融科技发展而言,就在于政府要加大金融科技基础设施建设的力度,为金融资料共用创造条件;就在于制定适应于金融科技发展的法律法规,以激励金融科技企业的创新及风险控制;就在于提高国民数字文明的素质;就在于对当前中国金融科技的实践不断地进行深入的理论反思,以此不断地揭示问题的本质,完善相应的法律法规,做好更多理论上的准备。而中国政府把金融科技发展提高先进生产力的高度,也意味着政府将投入更多资源让金融科技的发展,以此再创中国第三方式支付革命类的新时代。

(作者易宪容为青岛经济学院教授)

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII IAA Show

IAA Show PALEXPO

PALEXPO LASTON

LASTON 中杭贸易

中杭贸易 Etek Europe

Etek Europe PV EXPO

PV EXPO 陕西有色金属

陕西有色金属 QIIE青岛进博会

QIIE青岛进博会 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 Dowpol Chemical

Dowpol Chemical 海康威视-HIK VISION

海康威视-HIK VISION Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 Sinopec

Sinopec 建党百年画家刘向明讲油画

建党百年画家刘向明讲油画 中国空间站首次出舱活动实况:航天员出舱视频

中国空间站首次出舱活动实况:航天员出舱视频 Bearing Show In Essen

Bearing Show In Essen 崔文僮获得实用新型专利的香道文化珠宝

崔文僮获得实用新型专利的香道文化珠宝 2019年美国康涅狄格国际视频游戏展览会

2019年美国康涅狄格国际视频游戏展览会 ILA Berlin 2020 - 柏林国际航空航天博览会

ILA Berlin 2020 - 柏林国际航空航天博览会 杜塞尔多夫国际高尔夫用品展览会

杜塞尔多夫国际高尔夫用品展览会 前海深港合作区成立10周年

前海深港合作区成立10周年 澳大利亚悉尼国际珠宝交易展览会

澳大利亚悉尼国际珠宝交易展览会 Intersec 2022 image gallery

Intersec 2022 image gallery 2019年美国太空科技博览会

2019年美国太空科技博览会 嫦娥五号安全着陆 完成月球采样任务

嫦娥五号安全着陆 完成月球采样任务 2021年意大利米兰国际艺术展览会

2021年意大利米兰国际艺术展览会 Khimia 2022 Photo

Khimia 2022 Photo 长春税务学院图书馆

长春税务学院图书馆 长征者-老红军油画展

长征者-老红军油画展 2024中国西南牛羊产业展览会

2024中国西南牛羊产业展览会 Indodefence2024第十届印尼(雅加达)国际防务展

Indodefence2024第十届印尼(雅加达)国际防务展 2024上海国际医疗器械展览会6月26-28日举办

2024上海国际医疗器械展览会6月26-28日举办 2025第九届西南农业机械展览会

2025第九届西南农业机械展览会 STAND TRYP URINAL ZT-301

STAND TRYP URINAL ZT-301 秋季健康展—2024第33届【上海】健康产业博览会

秋季健康展—2024第33届【上海】健康产业博览会 2024上海国际半导体产业展览会

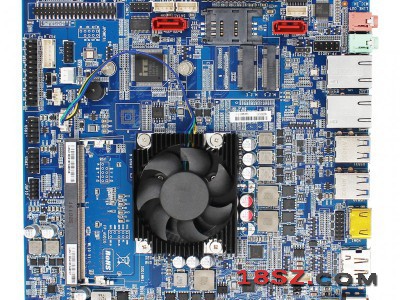

2024上海国际半导体产业展览会 Intel Whiskey Lake 8th Core

Intel Whiskey Lake 8th Core 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡