央行8月10日发布《2018年第二季度中国货币政策执行报告》,为下半年的货币政策定下了基调。在谈到下一阶段货币政策方向 时,央行强调,稳健的货币政策要保持中性、松紧适度,把好货币供给总闸门,坚持不搞“大水漫灌”式强刺激,根据形势变化预调微调,注 重稳定和引导预期,强化政策统筹协调,为供给侧结构性改革和高质量发展营造适宜的货币金融环境。

近期外汇市场波动引起市场广泛关注,《报告》特别以专栏形式介绍应如何看待人民币汇率的变化。

“不搞竞争性贬值,不会将人民币汇率作为工具来应对贸易争端等外部扰动。”《报告》强调,无论是2017年至2018年一季度的人民币汇 率升值,还是今年二季度以来的人民币汇率贬值,都是由市场力量推动的,央行已基本退出常态式外汇干预,这从官方外汇储备和央行外汇占 款变化上也能反映出来。

货币政策不搞“大水漫灌”式强刺激

据《上海证券报》,《报告》指出,下一阶段要保持货币政策的稳健中性,把好货币供给总闸门,坚持不搞“大水漫灌”式强刺激。具体 而言,灵活运用多种货币政策工具组合,合理安排工具搭配和操作节奏,加强前瞻性预调微调,维护流动性合理充裕,保持适度的社会融资规 模,把握好稳增长、调结构、防风险之间的平衡。

同时,《报告》称进一步加强宏观审慎管理,在充分发挥宏观审慎评估(MPA)逆周期调节作用的同时,适当发挥其导向性作用,引导金融 机构加大对小微企业等实体经济的支持力度。

在信贷政策方面,《报告》表示,继续优化流动性的投向和结构,强化信贷政策定向结构性调整功能,做好金融支持供给侧结构性改革的 工作。

《报告》要求,坚决遏制隐性债务增量,稳妥化解银行债务存量,推动分类协商处置存量债务,保护债权人合法权益。与此同时,积极支 持工业稳增长调结构增效益,优化对制造业转型升级的金融支持与服务,做好化解过剩产能金融服务工作;加大对京津冀协同发展等国家重大 战略、绿色金融、物流、养老等现代服务业的金融支持力度。

人民币汇率不会作为应对外部扰动工具

据《经济日报》,中国人民银行10日发布的2018年第二季度中国货币政策执行报告中,以专栏形式回应了市场对近期人民币汇率变化的关 切。报告认为,有弹性的汇率机制发挥了浮动汇率“自动稳定器”的功能,目前市场预期平稳、分化,跨境资本流动和外汇供求总体平衡。

报告指出,2017年以来,我国跨境资本流动和外汇供求总体平衡,人民币汇率在市场力量推动下有升有贬、弹性明显增强,市场预期基本 稳定。人民币对美元汇率中间价2017年全年升值6.2%,2018年一季度进一步升值3.9%,二季度贬值5.0%,2018年上半年贬值1.2%。衡量人民币 对一篮子货币有效汇率的CFETS指数2017年全年升值0.02%,2018年一季度升值2.0%,二季度贬值1.1%,2018年上半年升值0.9%。

“人民币汇率主要由市场供求决定,中央银行不会将人民币汇率作为工具来应对贸易摩擦等外部扰动。”报告强调,我国实行以市场供求 为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。随着汇率市场化改革持续推进,汇率弹性逐步增强。无论是2017年至2018年一季 度的人民币汇率升值,还是二季度以来的人民币汇率贬值,都是由市场力量推动的,央行已基本退出常态式外汇干预,这从官方外汇储备和央 行外汇占款变化上也能反映出来。

报告指出,在保持汇率弹性的同时,必须坚持底线思维,必要时通过宏观审慎政策对外汇供求进行逆周期调节,维护外汇市场平稳运行。

加强“几家抬”政策合力

据《北京商报》,值得关注的是,在此次的货币政策执行报告中,央行对经济增长的外部环境及内部动力关注度均有提升。记者注意到, 相比一季度货币政策执行报告,此次央行新增加了“几碰头”和“几家抬”的内容。

央行表示,注意防范短期内需求端“几碰头”可能对经济形成的扰动。从国际环境看,贸易摩擦给未来出口形势带来较大不确定性,可能 造成外需对经济的边际拉动作用减弱,还可能冲击投资者情绪,加剧金融市场波动。世界经济政治形势更加错综复杂,主要发达经济体货币政 策正常化存在不确定性,地缘政治风险依然较大,可能对金融市场运行和资本流动等造成冲击。从国内看,随着地方政府投融资行为和金融机 构运作更加规范,基建投资增速有所下行,短期内或对经济形成一定扰动,但从中长期看有利于实现经济增长动能转换。一些企业债务风险暴 露,民间投资活力尚显不足,内生增长动力有待进一步增强,结构性矛盾依然突出,把握好稳增长、调结构和防风险之间的平衡仍面临较多挑 战。

央行表示,需要增强金融机构服务实体经济特别是小微企业的内生动力,发挥好“几家抬”的政策合力。

这也从另一方面解释了此前央行人士多次发声,喊话“更积极的财政政策”的原因。招商证券宏观研究团队认为,货币政策的调整显然不 足以缓和“几碰头”带来的负面冲击。例如,在解决小微企业融资困局方面就需要政策集中发力,除了加大货币政策支持力度外,还需要财政 部加大财税政策激励。疏通货币信贷政策传导机制涉及到资金供求双方的意愿和能力,这与如何把握好去杠杆的节奏和力度密切相关,也与财 政政策能否真正做到更加积极有关。因此,央行在此时提出“几碰头”、“几家抬”核心思想就是希望宏观经济政策如何形成合力,化解短期 不利因素集中发酵的不利影响。

事实上,近期国务院金融稳定发展委员会召开第二次会议已重点研究了进一步疏通货币政策传导机制,增强金融部门服务实体经济能力的 问题。央行表示,下一阶段,在坚持规范管理、强化监管基本方向的同时,要加强政策统筹协调,把握好政策的节奏和力度。

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII PALEXPO

PALEXPO IAA Show

IAA Show LASTON

LASTON 中杭贸易

中杭贸易 Etek Europe

Etek Europe PV EXPO

PV EXPO QIIE青岛进博会

QIIE青岛进博会 陕西有色金属

陕西有色金属 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 Dowpol Chemical

Dowpol Chemical 海康威视-HIK VISION

海康威视-HIK VISION Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 Sinopec

Sinopec 崔培鲁先生的国画牡丹花代表作品

崔培鲁先生的国画牡丹花代表作品 深美闳约_宝能第一空间名家书画联展开幕现场

深美闳约_宝能第一空间名家书画联展开幕现场 科普知识:手机充电的正确方式

科普知识:手机充电的正确方式 我国第一艘国产航空母舰交付海军 习近平出席交接入列仪式

我国第一艘国产航空母舰交付海军 习近平出席交接入列仪式 Y型桌面旗帜摆件

Y型桌面旗帜摆件 崔文僮获得实用新型专利的香道文化珠宝

崔文僮获得实用新型专利的香道文化珠宝 深圳国际工业设计大展

深圳国际工业设计大展 项圈变胸针拆装视频

项圈变胸针拆装视频 安徽祁门红茶生产基地

安徽祁门红茶生产基地 Battery Cells & Systems Expo 2024

Battery Cells & Systems Expo 2024 杭州市富阳区:古镇金秋庙会迎中秋

杭州市富阳区:古镇金秋庙会迎中秋 美国多个城市点票站爆发抗议

美国多个城市点票站爆发抗议 前海又一新地标即将崛起!设计方案揭晓 效果图全曝光

前海又一新地标即将崛起!设计方案揭晓 效果图全曝光 2019年欧洲国际纸品胶片薄膜加工印刷技术设备及材料博览会

2019年欧洲国际纸品胶片薄膜加工印刷技术设备及材料博览会 澳大利亚悉尼国际珠宝交易展览会

澳大利亚悉尼国际珠宝交易展览会 2020年中东国际医学实验室及设备展览会

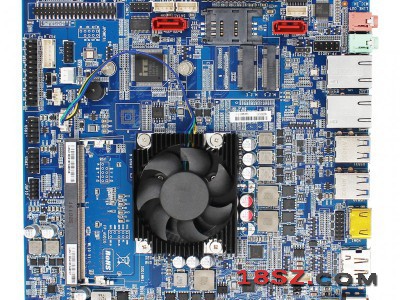

2020年中东国际医学实验室及设备展览会 Intel Whiskey Lake 8th Core

Intel Whiskey Lake 8th Core 2025年德国塑料展|德国K展|K Show2025三年一届

2025年德国塑料展|德国K展|K Show2025三年一届 2025年上海美博会-2025年上海大虹桥美博会

2025年上海美博会-2025年上海大虹桥美博会 洛阳瑞克出售RGP100圆锥破碎设备

洛阳瑞克出售RGP100圆锥破碎设备 2024年美国输配电设备技术展 2024年美国输配电展

2024年美国输配电设备技术展 2024年美国输配电展 2025北京国际医疗器械展览会

2025北京国际医疗器械展览会 安邦云昇RFM-300-S/R 卡机读卡器/天线/读头

安邦云昇RFM-300-S/R 卡机读卡器/天线/读头 2024第33届(上海)中国国际健康产业博览会

2024第33届(上海)中国国际健康产业博览会 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡