风暴再次席卷欧美银行业,继硅谷银行倒闭引发恐慌潮后,规模更大的瑞士信贷(瑞信)上周自爆财务报告程序有“重大缺陷”,股价急跌,令欧美银行股遭“血洗”,再度引发人们对金融体系更广泛的担忧。尽管瑞信与硅谷银行等美国地区银行的爆煲原因各有不同,各国央行亦果断救援,强调银行体系稳定,但从这一波银行风暴的诱因看,或多或少都与欧美央行的加息潮有关,亦有地缘政治冲突影响,而各国的救援行动或能“止咳”于一时,能否真正治本仍有疑问。在压抑通胀与稳定金融体系的两难选择下,欧美的货币政策可能陷入加息-爆煲-放水-高通胀-再加息的恶性循环,其溢出效应很可能引发脆弱新兴经济体的金融风暴,值得全世界警惕。

成立于1856年的瑞信(Credit Suisse),是全球第五大财团,瑞士第二大银行,其业务遍布全球,到2022年底,它的资产约为5800亿美元,是硅谷银行规模的两倍多,仅香港分行资产就近1400亿港元。上周三其股价的暴跌,拖累欧洲银行业指数骤降7%,法国巴黎银行、德意志银行、德国商业银行、法国兴业银行及意大利联合信贷等欧洲大型银行股价,跌幅都在两位数上下。尽管瑞士央行仿效美国救硅谷银行(SVB)做法,向瑞信提供500亿瑞士法郎的借贷,但瑞信与全球金融体系的融合程度,远较硅谷银行为大,其爆煲影响,令人们愈来愈担心全球银行业的稳定性。

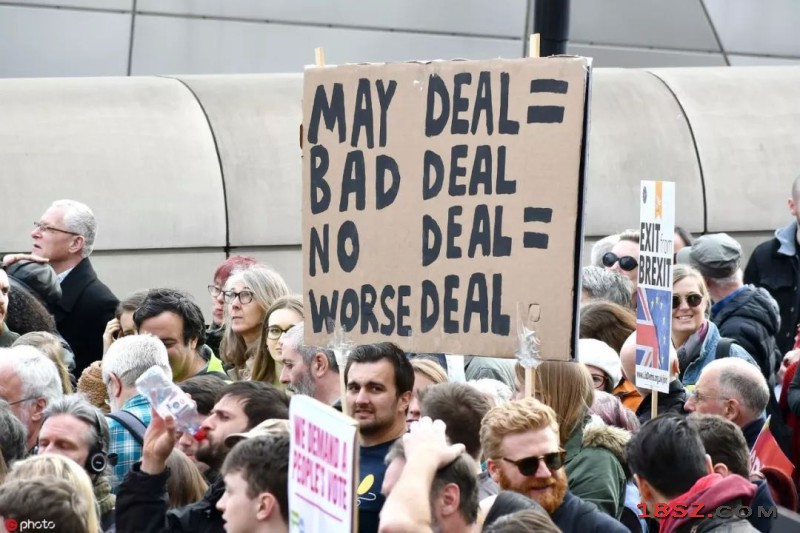

美欧激进加息酿祸 冻俄资产瑞士倒米

美欧当局虽然信誓旦旦银行体系健康稳健,但人们仍然忧心忡忡,美国地区银行的挤提与瑞信客户的流失,是这种忧心的真实反映。而美欧央行的激进加息,是导致这一波银行风波的间接诱因。美国财长耶伦就表示,硅谷银行为满足流动性需求,不得不出售未到期资产(指债券)。瑞信与硅谷银行一样,都持有大量债券,资产充裕度本应不成问题,但就因为利率急升,债券价值遽贬,出售又造成巨亏,才出现财困。

信心比黄金更可贵,去年全年,有逾1200亿瑞郎(约合1299亿美元)资金流出瑞信,其中1100亿瑞郎在第四季流失,充分反映瑞信已失去客户的信任,它的爆煲给以金融业为主的瑞士经济蒙上阴影。在2020年,瑞士的银行业资产约是该国年度GDP的5倍,亦为美国的银行业资产5倍,可谓富可敌国。凭借永久中立国品牌,瑞士的银行一向以安全可靠、替客户保密著称,但去年俄乌战争爆发后,瑞士摒弃中立国立场,加入对俄制裁,一度冻结俄罗斯个人与公司在瑞士各银行的资产,仅瑞信一家就冻结了逾190亿美元俄罗斯资产。自那以后,资金就开始流出瑞士的银行体系,瑞信的“失血”亦可谓求仁得仁。据报,瑞士其他规模较小的银行,同样面临财务困境。

面对这一波银行爆煲,美国联储局与欧洲央行似有默契,即只要有银行出事就会介入,可以允许银行倒闭,但不能让其牵连别人。而介入方法,就是靠“银行定期融资计划”(BTFP),本质上是允许银行用自身垃圾资产换取短期贷款。据报美联储局计划最多使用接近2万亿美元,相当于除华尔街五大银行以外,美国银行业持有的全部债券票面金额。截至上周三(15日)的一周内,已透过贴现窗借出1530亿美元,打破2008年金融海啸时的1110亿美元纪录。

这种方法虽说不用纳税人出钱,但却等于变相买债“放水”,与压抑通胀目标背道而驰。欧洲央行上周按计划加息半厘,似乎不为瑞信危机所动,行长拉加德声称,“金融市场稳定与物价稳定同等重要”,不会在两者之间取舍,未知她鱼与熊掌如何兼得。惟市场对于美国联储局的加息预期已大降,而美欧的通胀现仍在6%至8%之间,稍有放松,随时又重回双位数。这种加息导致爆煲,为挽救金融体系,被迫再买债,再升高通胀,于是再加息,如此反复,经济或陷入恶性循环。

替银行填氹变放水 新兴经济体或遭殃

全球金融体系已趋一体化,任何一地的金融风险都可能产生蝴蝶效应,例如,瑞典最大养老基金Alecta近日承认,该基金在包括硅谷银行在内3间美国地区银行的投资出现亏损,在瑞典引起轩然大波,成为硅谷银行危机波及欧洲的“第一滴血”。耶伦日前亦向国会承认,“感觉有严重的蔓延风险”。

金融危机不止在欧美相互传染,亦可能向亚洲新兴经济体蔓延。历史上美元加息潮,往往伴随国际资本流动的混乱,1983年在南美洲,1988年在日本,都造成经济衰退。去年以来美元激进加息,已经令斯里兰卡、土耳其和巴基斯坦相继出现债务危机。未来一些金融脆弱的国家,特别是中国“一带一路”的伙伴国家,亦可能会受殃及,对此中国必须高度警觉,做好预案,防止金融风暴重演。

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII PALEXPO

PALEXPO IAA Show

IAA Show LASTON

LASTON 中杭贸易

中杭贸易 Etek Europe

Etek Europe PV EXPO

PV EXPO 陕西有色金属

陕西有色金属 QIIE青岛进博会

QIIE青岛进博会 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 Dowpol Chemical

Dowpol Chemical 海康威视-HIK VISION

海康威视-HIK VISION Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 Sinopec

Sinopec 我国第一艘国产航空母舰交付海军 习近平出席交接入列仪式

我国第一艘国产航空母舰交付海军 习近平出席交接入列仪式 制造业转型升级 佛山如何探路

制造业转型升级 佛山如何探路 2019十大考古新发现推介:山东滕州西孟庄遗址

2019十大考古新发现推介:山东滕州西孟庄遗址![2021博鳌中国传统文化高峰论坛拍卖会[崔葡萄]再创辉煌](http://www.18sz.com/file/upload/202110/20/1401393534441.jpg) 2021博鳌中国传统文化高峰论坛拍卖会[崔葡萄]再创辉煌

2021博鳌中国传统文化高峰论坛拍卖会[崔葡萄]再创辉煌 榆林艺术家档案 栗子明:男儿写画将心血

榆林艺术家档案 栗子明:男儿写画将心血 崔培鲁画牡丹花

崔培鲁画牡丹花 Mineralien Hamburg 2019

Mineralien Hamburg 2019 Battery Cells & Systems Expo 2023

Battery Cells & Systems Expo 2023 EmbeddedTech INDIA 2020 EXPO

EmbeddedTech INDIA 2020 EXPO 易收宝-您身边的收款管家

易收宝-您身边的收款管家 2021年秋季艺术品拍卖会崔培鲁参拍作品

2021年秋季艺术品拍卖会崔培鲁参拍作品 梅盛实业产品图库

梅盛实业产品图库 陕西风光 之 《榆林镇北台》

陕西风光 之 《榆林镇北台》 故宫举办紫禁城建成六百年展览

故宫举办紫禁城建成六百年展览 China Forged Valves Factory Tour

China Forged Valves Factory Tour 2019年欧洲国际纸品胶片薄膜加工印刷技术设备及材料博览会

2019年欧洲国际纸品胶片薄膜加工印刷技术设备及材料博览会 Pandalisa(熊猫先生)

Pandalisa(熊猫先生) SOFEX2024第14届约旦(亚喀巴)国际防务与军警展

SOFEX2024第14届约旦(亚喀巴)国际防务与军警展 2024年美国西部光电展|2024旧金山光电展

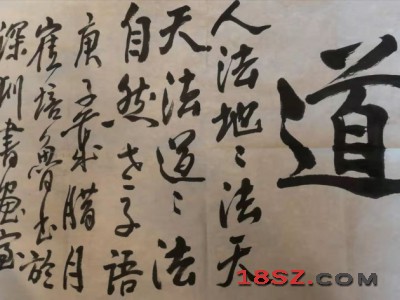

2024年美国西部光电展|2024旧金山光电展 老子语录-道

老子语录-道 2024雅森北京汽车用品展及2024北京雅森新能源汽车展览会

2024雅森北京汽车用品展及2024北京雅森新能源汽车展览会 Wonderbra Jump

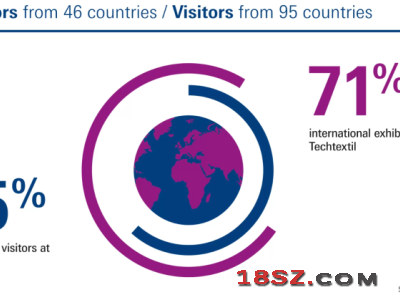

Wonderbra Jump 2024德国无纺布及非织造布工业用布展Techtextil

2024德国无纺布及非织造布工业用布展Techtextil 2023年印度国际包装工业展览会

2023年印度国际包装工业展览会 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡