国际银行巨擘摩根大通(J.P. Morgan)表示,美联储(FED)的紧急贷款计划可能会向美国银行系统注入多达2兆美元的资金,以缓解去年猛烈升息以来所造成的流动性危机,即市场流动性、资金流动性(例如:存、提款、借贷和交易等等)。

据财经媒体《Business Standard》16日报导,由伦敦的摩根大通策略分析师Nikolaos Panigirtzoglou所领导的团队在周三(15)的一份客户说明中写道:「美联储银行定期融资计划(Bank Term Funding Program,BFTP)的使用量可能会很大」。他们说,虽然最大的银行不太可能利用该计划,但该机制设想的最大使用量接近2兆美元,这是5大银行以外的美国银行所持债券的面额。

美国当局在连续3家银行倒闭后设立了这一项计划,目的是防止更多银行为了获得资金而火速出售美国国债。另外,由于外界预测美联储将在下周跳过升息,以稳定银行业,美国国债2年期收益率本周已暴跌超过60个基点。。

摩根大通策略师写道,虽然美国银行系统仍有3兆美元的储备,但其中很大一部分是由最大的银行持有。他们认为,流动性收紧既是由美联储的量化紧缩造成的,也是由升息所引起的,因为大幅升息鼓励人们将银行中存款转移到货币市场基金里面,进而减少了货币的流动。

摩根大通的策略师们认为,银行定期融资计划应该能够向银行系统注入足够的储备金,以减少储备金的稀缺性,并扭转过去一年中所发生的紧缩。美联储在本周的一份声明中表示,美联储将在每周发布资产负债表数据时汇总报告该计划的使用情况。

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII PALEXPO

PALEXPO IAA Show

IAA Show LASTON

LASTON 中杭贸易

中杭贸易 PV EXPO

PV EXPO 陕西有色金属

陕西有色金属 Etek Europe

Etek Europe QIIE青岛进博会

QIIE青岛进博会 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 海康威视-HIK VISION

海康威视-HIK VISION Dowpol Chemical

Dowpol Chemical Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 MFV Expositions

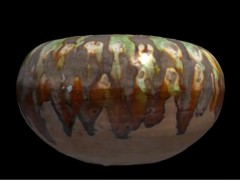

MFV Expositions 云游石博:精品文物之唐三彩陶钵

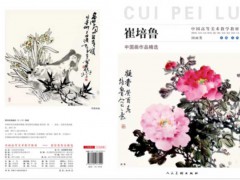

云游石博:精品文物之唐三彩陶钵 崔培鲁先生的国画牡丹花代表作品

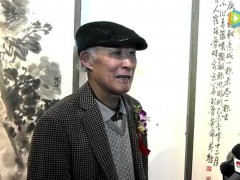

崔培鲁先生的国画牡丹花代表作品 崔培鲁《艺术传承书画同源》画展采访

崔培鲁《艺术传承书画同源》画展采访 崔老师北京工作室创作展示

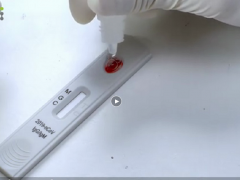

崔老师北京工作室创作展示 锦瑞生物新冠病毒IgM/IgG抗体检测试剂盒

锦瑞生物新冠病毒IgM/IgG抗体检测试剂盒 李苦禅三幅高价拍卖作品

李苦禅三幅高价拍卖作品 崔培鲁画牡丹花

崔培鲁画牡丹花 记者带你去看澳门光影节 五彩斑斓

记者带你去看澳门光影节 五彩斑斓 Ascent Products Show in Aquatech Amsterdam

Ascent Products Show in Aquatech Amsterdam 2020年国庆升旗仪式在天安门广场举行

2020年国庆升旗仪式在天安门广场举行 看看榆林长城三十六营堡

看看榆林长城三十六营堡 梅盛实业产品图库

梅盛实业产品图库 欧洲展会玻璃水晶特装设计与效果展示

欧洲展会玻璃水晶特装设计与效果展示 Miky Pearls Products

Miky Pearls Products 陕西风光 之 《榆林镇北台》

陕西风光 之 《榆林镇北台》 24小时不停歇生产口罩滤材熔喷布

24小时不停歇生产口罩滤材熔喷布 长征者-老红军王承登油画

长征者-老红军王承登油画 2024上海国际医疗器械展览会6月26-28日举办

2024上海国际医疗器械展览会6月26-28日举办 2022武汉天然气数字工业展览会|智慧天然气物流储运设备展会

2022武汉天然气数字工业展览会|智慧天然气物流储运设备展会 移动式照明车灯塔 场景照明和临时照明

移动式照明车灯塔 场景照明和临时照明 北京健康展-2025第34届中国国际健康产业展会

北京健康展-2025第34届中国国际健康产业展会 2023年第13届印度国际海事展

2023年第13届印度国际海事展 六安陶土砖生产厂家 烧结透水砖 陶土砖园林广场铺路

六安陶土砖生产厂家 烧结透水砖 陶土砖园林广场铺路 2021中国(北京)国际汽车模具及制造技术展览会

2021中国(北京)国际汽车模具及制造技术展览会 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡