1998年,俄罗斯国债突然爆发无法偿还债务的危机。面对突如其来的事件,美国数一数二的避险基金公司蒙受了巨大损失而宣告破产。美国联准会FRB针对这个危机反应迅速,为了防止美国的景气衰退,采取了「调降利率」的措施,将大量的美元释出到市场,毅然转向施行「美元贬值」。

在「美元贬值」的过程中,美国的金融市场出现了许多过剩的美元。由于大家对IT产业的成长非常看好,于是纷纷集中投资在IT产业。1990年代末期到2000年期间,过剩的资金使那斯达克和IT产业的股价被过度追捧,造成网际网络泡沫事件。

FRB在预期会产生新的泡沫化后,提前做出了对策,也就是一举提高利率。2001年,那斯达克综合指数(IT产业占大多数)一口气暴跌了四分之三,使许多将资金投注在IT产业股的中产阶级遭受严重打击。此外,利率的调升使通货膨胀率由百分之四急降至百分之一,出现了不景气的警讯。于是FRB为了防止景气低迷,一口气将银行利率由百分之六.五调降至百分之一,转向了通膨政策。

通膨政策奏效后,FRB担心该次的剩馀资金会引发房市泡沫,于是在2004至2006年,又将银行利率调高到百分之五.二五。FRB藉由操作利率来达到控制经济的目的,玩弄全世界。FRB主席葛林斯潘如同行走于钢丝一般,透过「利率的调升调降」操控美国的景气,简直就像大指挥家一样。不过,透过「利率的调升调降」来操控泡沫化,借以活络美国经济的手法并非十分妥当,一不留神就会演变成像后述的雷曼兄弟事件一样的大灾难。FRB想要藉由通膨政策(操作泡沫化)来操控景气,却引发过剩的资金投注于次级房贷,过热的投资导致泡沫的破灭,引发了雷曼兄弟事件。

有「移民国家」之称的美国,接受了蜂拥而来的贫穷移民。2000年代,由于FRB长期实施通膨政策,使不动产的热潮不断升温,许多低收入阶层纷纷办理房屋贷款来购置不动产。人民极度渴望拥有自己的家,从而使房市泡沫逐渐走向不可收拾的地步。

FRB对于泡沫的发生非常敏感,于是不再实施货币宽松政策。2004年6月以后,FRB开始缓慢地调升银行利率。直到2006年为止的两年内,利率虽然由百分之一提高到百分之五.二五,却没有达到有效抑制房市泡沫的效果。那是在经济全球化下,欧盟的银行大肆收购美国国债和房屋贷款相关的证券所导致。之后连续十年,人们都可以轻易筹得购买房屋的资金,透过转卖房屋获取利益的房地产投资,也因此产生过热的现象。特别是针对低所得阶层的「次级贷款」(次级房贷),完全不考虑借贷者的偿还能力就大量放款。

所谓次级贷款,是针对偿还能力低的人,以房屋做担保收取高额利息的贷款,主要是指房屋贷款。利益薰心的金融业者,完全没有考虑到借贷者的偿还能力,不断推动次级房贷,再把极有可能变成呆账的贷款转卖给投资银行。投资银行将个别的房屋贷款混合并进行分割,再结合国债等稳定的债券,包装组合成不动产抵押贷款证券(MBS)。由于当时不动产的价格看涨,信用评级公司对这类证券给予AAA级的评价,获得权威性的保证后,MBS逐渐销售到全世界。泡沫也因此由美国扩散到全世界。

不久,房价的涨势渐显疲态,到了2007年,高利率的次级房贷(原本就知道借贷者的偿还能力有限)开始出现大量的呆账。草木皆兵的投资人开始不再信任证券化商品,纷纷抛售证券,使证券泡沫危机一举扩散到全世界。由于上市的金融商品组成复杂,完全无法得知崩盘的房贷被包装成哪个证券商品,以及掺杂的比例有多少,金融业者只得竞相抛售证券化商品,使证券化商品全面大暴跌。全球的证券交易陷入一片停滞,对投资银行、银行和保险公司造成很大的冲击。

2008年9月,美国排名第四的投资银行雷曼兄弟,负债高达约六千亿美元,最终宣告破产。全球最大的保险公司AIG(美国国际集团)也由于支付信用违约交换(CDS)的理赔金而面临破产,美国政府后来以破产所造成的影响过大为由,收购了AIG百分之七十九.九的股票,使AIG国有化。这就是影响远大于1929年「经济大恐慌」的金融危机「雷曼兄弟事件」。

什么是次贷危机?2000年代前半,美国产生了前所未有的购屋热潮。2005年的巅峰时期,中古屋的流通量高达约七百万户,是史上最高的纪录。其背后的原因,除了有移民所导致的人口骤增外,还有房贷利率低廉的因素。2004年,FRB调高利率后,贷款的利率也跟着上涨,使房产买卖一片低迷,房屋严重滞销。

当次级房贷的还款逐渐迟滞,大量的投资者争相抛售由贷款证券化的风险性资产和股票,改为买入国债等安全资产,这股恐慌波及到全世界。风险性资产的价格暴跌,使金融危机不断扩大。

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII IAA Show

IAA Show PALEXPO

PALEXPO LASTON

LASTON 中杭贸易

中杭贸易 Etek Europe

Etek Europe PV EXPO

PV EXPO 陕西有色金属

陕西有色金属 QIIE青岛进博会

QIIE青岛进博会 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 Dowpol Chemical

Dowpol Chemical 海康威视-HIK VISION

海康威视-HIK VISION Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 Sinopec

Sinopec DETROIT AUTO SHOW 2022

DETROIT AUTO SHOW 2022 Stainless Steel Wire Mesh

Stainless Steel Wire Mesh Undersea Defence Technology

Undersea Defence Technology 榆林艺术家档案 栗子明:男儿写画将心血

榆林艺术家档案 栗子明:男儿写画将心血 70秒回看高交会 通往未来之路

70秒回看高交会 通往未来之路 锦瑞生物新冠病毒IgM/IgG抗体检测试剂盒

锦瑞生物新冠病毒IgM/IgG抗体检测试剂盒 书画门道-书画家的星光大道

书画门道-书画家的星光大道 看红沿河核电的1分钟发生了什么

看红沿河核电的1分钟发生了什么 2019年欧洲纸浆及造纸工业博览会

2019年欧洲纸浆及造纸工业博览会 美国多个城市点票站爆发抗议

美国多个城市点票站爆发抗议 大型实景神话音乐剧《昆仑之约》在乌鲁木齐上演

大型实景神话音乐剧《昆仑之约》在乌鲁木齐上演 2019年美国太空科技博览会

2019年美国太空科技博览会 2019年埃森国际野外旅游展览会

2019年埃森国际野外旅游展览会 宝能第一空间ONE艺术馆本月展出刘明鉴当代作品

宝能第一空间ONE艺术馆本月展出刘明鉴当代作品 Gemtique Jewels Serial

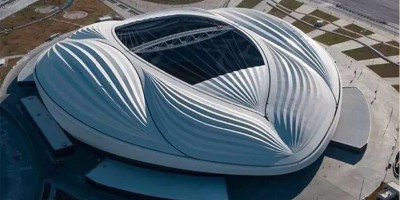

Gemtique Jewels Serial 2022年卡塔尔世界杯体育场馆效果图

2022年卡塔尔世界杯体育场馆效果图 洛阳瑞克再售YA3080振动筛设备

洛阳瑞克再售YA3080振动筛设备 北京孕婴童用品展|2025年第36届京正北京孕婴童产业博览会

北京孕婴童用品展|2025年第36届京正北京孕婴童产业博览会 2025杭州安博会

2025杭州安博会 2023年德国慕尼黑国际太阳能光伏展览会

2023年德国慕尼黑国际太阳能光伏展览会 2025第67届上海美博会暨CIBE上海大虹桥美博会

2025第67届上海美博会暨CIBE上海大虹桥美博会 船型翘板开关R-210-DR0L-BBR

船型翘板开关R-210-DR0L-BBR 2023年第23届韩国釜山国际海事展

2023年第23届韩国釜山国际海事展 Hyperbolic Aluminium Panel

Hyperbolic Aluminium Panel 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡