“总之,最糟糕的情况尚未到来”,国际货币基金组织(IMF)首席经济学家皮埃尔·奥利维耶·古兰沙在10月修改的《世界经济展望》中发出这样的警告。IMF预测2023年发达国家的经济增速将放缓至1.1%,中国也仅为4.4%。全球总体经济增速有10~15%的概率会降至1.1%。

可以说是“明知故犯”的经济停滞近在眼前。一年前IMF非常乐观地认为“只是暂时性”的物价上涨,现在却以创纪录的势头加快速度,以美欧为中心,中央银行纷纷大幅加息。与景气相比,眼下优先考虑的是阻止物价高涨的势头蔓延。

严重的能源价格高涨让民众的生活捉襟见肘。如果没有燃料,严冬期就会有人冻死,这样的担忧增强。无论怎么谴责进攻乌克兰的俄罗斯,也无法消除各国的不安。危机的脚步声正在不断逼近。

令人心生恐惧的剧本正在悄然而真实地展开。困难也许比过去的危机更加严重。2008年雷曼兄弟破产引发全球金融危机后,中国推出了4万亿元人民币的巨额财政刺激政策,以此为开端,形成了各国通过“史无前例的大规模经济刺激政策”(时任英国首相布朗)联合起来的氛围。

2010年代希腊等欧元区国家的信用危机是通过时任欧洲中央银行(ECB)总裁德拉吉宣布无限制购买国债来解决的,当时他表示“采取任何必要的措施”。

此次的考验则缺乏打开局面的政策手段、承担者以及让世界各国联手共渡难关的氛围,可谓“三大条件全部缺失”。

面对约半个世纪来最严重的高通胀,首先只能采取冷却经济的手段。采取刺激经济的货币宽松政策和追加财政支出会产生相反的效果,像以往发生危机时那样采取大胆的行动,会导致通胀进一步加剧。

支撑世界经济的国家是什么情况呢?物价走高引起工资上涨连锁反应的美国一年内加息3%,力度比任何国家都要大。而中国由于防疫封控、房地产泡沫的影响以及人口老龄化,较难指望再次用高增长支撑世界经济。

至于新兴市场国家,在美国大幅加息和美元走强的反作用下,陷入本国货币贬值和利率上涨的连锁反应中,甚至担忧出现债务危机。联合国贸易和发展会议(UNCTAD)严厉批评发达国家加息“是轻率的赌博”。

各国间的沟通机制动摇。10月13日闭幕的G20财长和央行行长会议的焦点已由“应对俄罗斯”转向汇率剧烈变动等“全球加息的溢出效应”。主席国印度尼西亚发表声明称,“G20承诺,为了避免波及,将适当调整收紧货币政策的节奏”。不过,所谓调整指的是什么呢?

“对美元来说,由市场决定的汇率行情是最好的体制”,美国财务部长耶伦反驳了外界对美元走强的担忧,表示将支援受美国加息影响而陷入困境的新兴市场国家。美国总统拜登则断言“不担忧美元走强”,并“居高临下”地回答称,“问题是其他国家的发展和健全的政策不足”。将在不久的将来举行中期选举的美国无暇顾及他国。

法国巴黎银行(BNP PARIBAS)的中空麻奈叹息道,“真的没有沟通协调的环境”。她指出,“能源这一宏观问题一下变成了家庭收支这一微观问题。这正在改变政治,掀起民粹主义”。政治的迷茫已开始表现出来。

“特拉斯危机”就是警钟。英国前首相特拉斯无视财源基础,出台了在英国保守党党首选举中提出的大规模减税和财政政策,在市场上英镑和英国国债遭到猛烈的抛售压力,她被迫撤销了减税方案,最终辞职。在意大利,大选中获胜的极右政党党首梅洛尼提出的补贴政策和财源将左右意大利国债的信用力。

日本被全球加息浪潮抛下。买入日元、卖出美元的汇率干预也没有起到作用,日元贬值创下了32年以来的水平。政策不一致和缺乏沟通。世界经济已陷入难以打开视野的困局。

来源:日经中文网 作者:菅野幹雄

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII PALEXPO

PALEXPO IAA Show

IAA Show LASTON

LASTON 中杭贸易

中杭贸易 Etek Europe

Etek Europe PV EXPO

PV EXPO 陕西有色金属

陕西有色金属 QIIE青岛进博会

QIIE青岛进博会 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 Dowpol Chemical

Dowpol Chemical 海康威视-HIK VISION

海康威视-HIK VISION Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 Sinopec

Sinopec Y型桌面旗帜摆件

Y型桌面旗帜摆件 苏绣精制艺术品五一劳动节秀

苏绣精制艺术品五一劳动节秀 一首歌一座城·江苏无锡《太湖美》

一首歌一座城·江苏无锡《太湖美》 嫦娥五号上升器成功与轨道器返回器组合体交会对接

嫦娥五号上升器成功与轨道器返回器组合体交会对接 中航工业直升机:新生活 新高度

中航工业直升机:新生活 新高度 圆明园罹难160周年 90秒看科技复原的圆明园

圆明园罹难160周年 90秒看科技复原的圆明园 我国第一艘国产航空母舰交付海军 习近平出席交接入列仪式

我国第一艘国产航空母舰交付海军 习近平出席交接入列仪式 云游内蒙古包头敕勒川博物馆

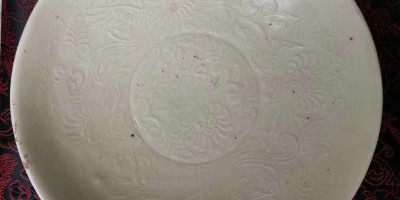

云游内蒙古包头敕勒川博物馆 宋定窖印花双凤纹碗

宋定窖印花双凤纹碗 Coronet Diamond Serial

Coronet Diamond Serial 景德镇斗彩瓷器

景德镇斗彩瓷器 榆林市在第九届陕西省艺术节上荣获多项大奖

榆林市在第九届陕西省艺术节上荣获多项大奖 云南一婚纱企业在昆明洲际酒店举行婚纱T台秀

云南一婚纱企业在昆明洲际酒店举行婚纱T台秀 鸿华物流车队

鸿华物流车队 新疆轮台县逾40万亩胡杨林迎来最美季节

新疆轮台县逾40万亩胡杨林迎来最美季节 割胶“黑科技”助力天然橡胶生产自动化

割胶“黑科技”助力天然橡胶生产自动化 雄鸡写生-国画

雄鸡写生-国画 2024年北京健康展暨智慧医疗及中医诊断设备展

2024年北京健康展暨智慧医疗及中医诊断设备展 洛阳瑞克GP500圆锥破碎机

洛阳瑞克GP500圆锥破碎机 气动升降移动照明车 液压式拖车移动升降照明灯塔

气动升降移动照明车 液压式拖车移动升降照明灯塔 2024深圳医博会-2024深圳国际医疗器械展览会

2024深圳医博会-2024深圳国际医疗器械展览会 LW-11/7 LW-22/7 压缩机配件

LW-11/7 LW-22/7 压缩机配件 2024第41届北京美业博览会

2024第41届北京美业博览会 2025杭州国际安防产品博览会(浙江安博会)

2025杭州国际安防产品博览会(浙江安博会) 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡