中国银行保险监督管理委员会。取自银保监

经济日报今(2日)报导,为有效防范化解金融风险,商业银行监管评级规则将「再升级」。中国银行保险监督管理委员会(银保监)9月22日发布《商业银行监管评级办法》(以下简称《办法》),提出设置「评级结果级别限制」规定,也就是说,不论某家银行的初步评级结果如何,一旦该银行突发监管部门认定的重大风险情形,监管部门有权及时对初步评级结果做出限制。

根据《办法》,具体风险情形如下:核心监管指标不满足「底线性」监管要求,出现中共党建严重弱化、公司治理严重不足、发生重大涉刑案件、财务或数据造假问题严重等重大负面因素严重影响机构稳健经营,风险化解明显不力、重要监管政策和要求落实不到位等。

对于突发重大风险事件、存在重大风险隐患的银行,监管评级有必要实施「一票否决」,这是进一步强化风险管理的迫切要求。

中国实施金融监管,监管评级便是重要抓手之一,它在整个大陆金融监管流程中居于基础性地位。以监管评级结果为基础,在下一年度的工作中,做得好的商业银行可在分支机构设立、业务资质申请等方面获得相应奖励,做得不好的银行则将面临业务限制、行政处罚,甚至被实施风险处置。

中国2014年开始实施商业银行监管评级规则,但随着近年来金融业跨界、混业、跨区域经营等特征日益突出,商业银行在业务模式、风险特征、外部环境等方面也发生了显著变化,金融风险的隐匿性、传染性、外溢性进一步增强,「一着不慎满盘皆输」并非危言耸听。

近年来出现严重信用风险的个别中小银行,公司治理水平、内控管理水平严重不足是主因——部分大股东把银行当做「提款机」,关联交易频繁;部分股东违法违规持股;个别「一把手」无视董事会、监事会、股东大会运行规则,导致合规内控形同虚设。

因此,一旦出现类似风险,大陆监管部门在监管评级时必须有权即时对评级结果做出调整,必要时「一票否决」,决不能让风险隐患逐年累积,要做到「早发现、早处置」;面对已经暴露出来的风险,要坚持以「自我革命」的方式刮骨疗毒、精准拆弹,即时清除风险隐患,努力跑在系统性风险前面。

为确保监管评级办法能够真正落地见效,接下来,大陆金融监管部门还应进一步「因材施教」。具体来看,既要关注评级较好银行可能存在的弱点和风险苗头,加大监管跟踪和风险提示;也会对评级较差银行即时采取风险纠正措施,注重「早期介入」,避免风险恶化、蔓延,防止风险隐患演变为严重问题;而对于已经出现信用危机、严重影响银行消费者合法权益及金融秩序稳定的银行,则应稳妥制定实施风险处置方案,根据具体情况,按程序依法安排重组、实行接管或实施市场退出。

Iteca Exhibitions

Iteca Exhibitions 长城润滑油

长城润滑油 German Machine Tool Builders Association

German Machine Tool Builders Association 延长石油

延长石油 3M制造业

3M制造业 陕煤化工集团

陕煤化工集团 HUAWEI

HUAWEI Dahua Technology

Dahua Technology 中国石油

中国石油 Gemtique

Gemtique KUNVII

KUNVII PALEXPO

PALEXPO IAA Show

IAA Show LASTON

LASTON 中杭贸易

中杭贸易 Etek Europe

Etek Europe PV EXPO

PV EXPO QIIE青岛进博会

QIIE青岛进博会 陕西有色金属

陕西有色金属 维远光伏产业

维远光伏产业 Time Out Group

Time Out Group IFEMA

IFEMA 天元化工

天元化工 National Media

National Media 吉祥星科技

吉祥星科技 Dowpol Chemical

Dowpol Chemical 海康威视-HIK VISION

海康威视-HIK VISION Hannover Messe

Hannover Messe TOSHIBA

TOSHIBA Productronica

Productronica HealthCare

HealthCare 深圳会展中心

深圳会展中心 大唐旗舰店

大唐旗舰店 Soul Game

Soul Game 神木职教中心

神木职教中心 Sinopec

Sinopec 2020年「国际博物馆日」中国主会场活动宣传片

2020年「国际博物馆日」中国主会场活动宣传片 崔文僮获得实用新型专利的香道文化珠宝

崔文僮获得实用新型专利的香道文化珠宝 五月苏绣艺术品在线展示

五月苏绣艺术品在线展示 Bearing Show In Essen

Bearing Show In Essen 云游石博:精品文物之唐三彩陶钵

云游石博:精品文物之唐三彩陶钵 中航工业直升机:新生活 新高度

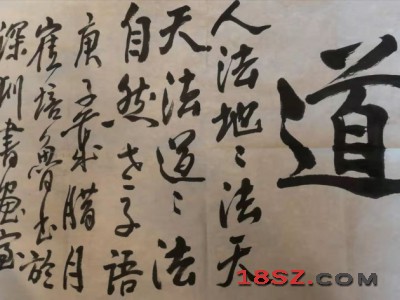

中航工业直升机:新生活 新高度 崔老师书法作品展示

崔老师书法作品展示 习近平在陕西榆林考察调研

习近平在陕西榆林考察调研 大唐一体机电脑

大唐一体机电脑 醉美榆能化-陕西延长中煤榆林能源化工有限公司

醉美榆能化-陕西延长中煤榆林能源化工有限公司 唐三彩盘子

唐三彩盘子 伊斯坦布尔国际食品及加工技术展览会

伊斯坦布尔国际食品及加工技术展览会 2021华南区首届收藏品艺术展:敦煌壁画及数字艺术

2021华南区首届收藏品艺术展:敦煌壁画及数字艺术 浙江温州行车行吊销售结构合理

浙江温州行车行吊销售结构合理 榆林榆阳机场新建T2航站楼正式投运

榆林榆阳机场新建T2航站楼正式投运 2020年阿拉伯国际医疗保健设备展览会

2020年阿拉伯国际医疗保健设备展览会 上海国际智能照明展览会时间

上海国际智能照明展览会时间 2023年俄罗斯国际无损检测设备及技术诊断展览会

2023年俄罗斯国际无损检测设备及技术诊断展览会 合肥陶土砖室外人行道广场烧结砖陶土透水砖厂家现货

合肥陶土砖室外人行道广场烧结砖陶土透水砖厂家现货 CLUSTER PENDANTS

CLUSTER PENDANTS 柏林电子消费品展IFA少量展位销售

柏林电子消费品展IFA少量展位销售 2021深圳国际口腔设备材料展览会

2021深圳国际口腔设备材料展览会 老子语录-道

老子语录-道 2026北京雅森汽车用品展(时间、地点、展馆)

2026北京雅森汽车用品展(时间、地点、展馆) 意大利里米尼城市介绍

意大利里米尼城市介绍 纽伦堡 - 玩具都城

纽伦堡 - 玩具都城 慕尼黑 - 伊萨尔河畔的酒都

慕尼黑 - 伊萨尔河畔的酒都 法兰克福 - 欧洲金融中心

法兰克福 - 欧洲金融中心 迪拜 - Dubal

迪拜 - Dubal 俄罗斯 - 战斗民族和套娃的国家

俄罗斯 - 战斗民族和套娃的国家 葡萄牙 - 软木塞之乡

葡萄牙 - 软木塞之乡 西班牙 - 斗牛士的故乡

西班牙 - 斗牛士的故乡